一、首先说下为什么要举办仓位打点

在先容仓位打点之前,我们有须要成立一个重要的共鸣:我们永远无法预知市场将来的趋势,即即是任何一天的涨和跌。

我们险些不行能买在价值的最低点、卖在价值的最高点;我们谁也不能担保,买入或做多某个币种就必然能赚钱。之前有粉丝私信我,假如美国要加息的话,A股就必定还会继承下跌。其实我想说,不会因为某个工作的产生,就必然会导致股市上涨可能下跌。譬喻川普真的当选,黄金的价值走势会因此有大的改变吗?预测是没有实际意义的,可是防范是很有须要的。

投资生意业务是一场概率的游戏,真正独一确定的就是市场自己的不确定性。诸行无常,币圈没有“必然”这个说辞,而一些骗子往往很喜欢说“必然”来忽悠韭菜。

之所以说币圈行情不行预知,有个很要害的原因就是“屁股抉择脑壳”。大大都环境下,与其说你看好行情而做多某个币种,往往大概是因为你业绩做多了某个币种而看好后续行情。

大大都人应该都有这样的体会,当你买入某个币种的现货或做多某个币种的时候,会习惯性的去存眷利好这个币种的动静,而不会相信后头大概的风险会呈现。屁股抉择脑壳,不是傻瓜才犯的错,而是大大都人城市犯的错误。同并且我们受本身情绪的影响,想要理性判定市场将来的行情走势很难,所以就更需要做好仓位打点。

二、仓位打点的三条原则

在投资计策差异的环境下,我们做好仓位打点用到的要领是差异的。可是,做好仓位打点有几条很基本的原则:

1. 永远不要在单一币种上梭哈,鸡蛋装在差异篮子里才更安详。

如果在生意业务中吃亏了20%,那么之后想挽回损失,回本所需要的涨幅就为25%;同样的,,当吃亏到达50%的时候,回本则需要盈利100%。说明跟着吃亏的幅度越来越大,收回本金的难度也一定越来越大。

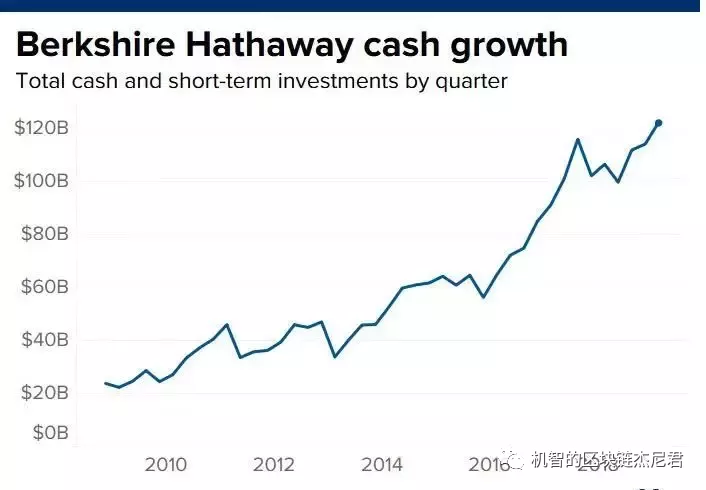

这就意味着做好仓位打点的重要性,若生意业务时满仓被套,那就只能等着老天来补救了。股神巴菲特之所以锋利,个中一个重要原因,就是伯克希尔保险公司可以绵绵不断的为他提供资金链,理论上他永远处于轻仓状态。

2. 别认为小概率事件必然不会产生在本身身上。

拿猜硬币正后面来举例,你真的大概持续五次都猜错功效。做好仓位打点能让你在持续吃亏的环境下存活下来。

3. 跟着价值走势的变革,盈亏的概率也会随之变革,我们得学会在符合的机缘加减仓位的巨细。

仓位打点最重要的浸染就是它可以实现风险和收益相匹配的操纵思路。它警觉每个生意业务者:当行情走势不抱负的时候,别重仓;当我们没很大掌握的时候,别重仓;当我们看不懂价值走势的时候,别重仓。

仓位打点是一套风险节制的操纵要领。在仓位打点看来,投资对错相对大概并没有那么重要,重点是假如做对了我们可以赚几多,但假如做错了我们又会亏几多。

但它同时也汇报我们:对面临重大机会的时候,不要怂,要重仓入场;当我们看准某个机缘的时候,别前怕狼后怕虎的踌躇不决,要勇敢迅速的咬上去。

索罗斯旗下的操盘手德鲁肯·米列,刚开始只筹备购入10亿美元的马克,其时索罗斯问到:“你建了多大的仓位?"德鲁肯米列答复到:“十亿美元”。不意索罗斯不屑的反问他:“你把十亿美元也叫做建仓?”索罗斯的这句话成了华尔街的经典名言。他发起德鲁肯·米列把建仓仓位翻一倍,之后在接下来的一年之中,马克相对美元升值了四分之一,德鲁肯·米列也得到了惊人的回报率。

三、公共投资者的仓位打点要领

当我们开始认识到仓位打点的重要性,详细的战术和能力就会变得简朴起来,所谓大道无术,大象无形。

投资者有三种苦:你套牢了,所以疾苦;赚到了可是买早了,也会以为疾苦;等闲地放弃了,厥后却发明,本来它是超等大牛股,所以以为疾苦。

下面是实现3个小原则:

1. 闲钱投资,以「睡得着」为最高尺度

许多投资者筹备定投五年,相信定投的气力。那请必然要确定,这些钱五年内是绝对不能用的,否则会冲破投资打算,最后得不偿失。

尚有投资者心理素质欠好,好比见到大跌就肉疼睡不着。这类投资者必然要轻仓再轻仓,不要高估本身的风险遭受本领。

虽然,许多人不是风险遭受本领差,只是不领略本身的投资打算,不相信本身的投资计策。

2. 分批买入

当分批买入的时候,你会发明,无论市场涨跌,你都很快乐。涨了,已经买入的部门赚钱了;跌了,又能以更低的价值买入了。

涨固可喜,跌亦欣然!

最强大的碉堡,是从内部被攻破的。而投资之所以会失败,也是由于情绪颠簸所致。投资是博弈的游戏,它直指人性的弱点。

心田和善欢欣,这不是阿Q精力,也不是悟道了。之所以能坦然面临股市的涨跌,是因为每一步都落实了正确的投资理念、投资方针和投资打算。

3. 切记满仓,手握现金

多一倍仓位,就多了一倍的贪婪,就多了一倍的惊骇,就多了一倍的风险,就增加了一倍的操纵难度。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。