Uniswap 通过治理代币给自己打上了「去中心化」的标签,但短期内,Uniswap 为了控制协议牺牲了「去中心化」。

撰文:Liesl Eichholz 翻译:卢江飞

Uniswap 只用了 18 个月时间便成为全球交易量最大的去中心化交易所(DEX),虽然最近分叉项目「寿司」Sushiswap 通过治理代币 SUSHI 分散了社区所有权并让 Uniswap 失去很大一部分流动性,但最终 Uniswap 还是挺过了这场风暴而且似乎变得更加强大。

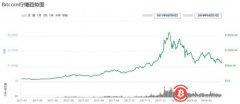

如上图所示,Uniswap 已经恢复元气,Sushiswap 带走的流动性并未对其生存构成威胁。(资料来源:Uniswap.info)

如上图所示,Uniswap 已经恢复元气,Sushiswap 带走的流动性并未对其生存构成威胁。(资料来源:Uniswap.info)

或许是为了对 Sushiswap 和社区呼吁权力下放做出回应,Uniswap 发布了原生协议代币 UNI。按照他们的说法,UNI 代币的发行意味着「Uniswap 已经被正式列为社区拥有且可自我维持的基础设施,同时也将继续谨慎保持其坚不可摧的社区自治属性。」

虽然宣布 UNI 代币使 Uniswap 重新夺回市场地位(本文撰写时 DeBank 数据显示 Uniswap 锁仓量达到 20.8 亿美元排名第一),但至少在可预见的未来,Uniswap 通过 UNI 代币过渡到真正的「去中心化社区治理」还有很长的路要走。

UNI 代币基本情况

代币效用

UNI 代币主要功能包括:

对 Uniswap 协议治理;获取潜在收益份额,Uniswap 治理合约中一个「费用开关」,如果激活该开关,UNI 代币持有人就能获得一部分协议费用,该「费用开关」设置了 180 天时间锁,确保投资者和流动性提供者(LP)有半年时间为这种全新收益共享模式做好准备(如果发生的话)。UNI 代币发行

UNI 代币最初通过社区空投和流动性挖矿发行,总供应量为 10 亿枚,从 2020 年 9 月 18 日启动,然后逐渐进入流通。

社区空投:15% 的 UNI 代币初始供应量将通过空投分发给 Uniswap 社区,10.06% 的供应量将提供给历史用户,4.92% 分配给存量流动性提供者(根据用户过去提供的流动性按比例分配),存量 SOCKS 用户可索取 0.02%。

流动性挖矿:Uniswap 通过流动性挖矿向社区分配另外 2% 的 UNI 代币,任何人都可以通过 USDT / ETH,USDC / ETH,DAI / ETH 和 WBTC / ETH 四个池中的一个或多个提供流动性来耕作 UNI 代币(30 天后可能会添加更多流动性池)。在 2020 年 9 月 18 日至 11 月 17 日期间,将向每个资金池分配 500 万 UNI,并按提供的流动性按比例分配给流动性提供者。

上图:UNI 流动性挖矿池(来源:Uniswap)

上图:UNI 流动性挖矿池(来源:Uniswap)

代币分配

由于 Uniswap 采取社区空投,理论上 UNI 代币循环供应量应该从 1.5 亿枚开始,但是由于空投代币并没有被全部索取,因此当前的流通量仅为 1.3 亿枚。总体而言,60% 的 UNI 创始供应量将会流向社区,剩余的 40% 则会分配给团队成员、投资者和顾问,这些代币会在四年内释放,最大限度降低 UNI 市场出现被操纵的可能性。

初始发行:

15% 用于社区空投;2% 用于流动性挖矿。四年内释放:

治理库将保留 43% 的 UNI 供应量;团队成员和未来员工将获得 21.51% 的 UNI 供应量;投资者(即 Uniswap 早期风险投资人)将获得 17.80% 的 UNI 供应量;顾问将获得 0.69% 的 UNI 供应量。

UNI 代币分配是一个「黑盒」吗?

尽管 Uniswap 声称分配给团队和投资者的代币将在四年时间内释放,但他们并未公开披露确切的释放时间表。更令人担忧的是,这些代币目前似乎完全处于流通状态。

虽然 Uniswap 给出了一个大致的分发框架,但拟分配给 Uniswap 团队和投资者的代币目前其实存放在常规以太坊地址(外部拥有的地址或 EOA)中。治理金库中分配的代币则被锁定在智能合约中,预计会随着时间的推移以编程方式释放。

谁在控制这些地址的密钥?这个问题的答案至今仍然未知,但除非有其他解释,否则这些代币很明显没有处于锁定状态。Uniswap 团队似乎非常宽松地使用了「释放」这个词,也许他们的真正目的是为了误导社区成员并使之觉得团队 / 投资者党代表需要等到「释放」之后才能使用。

Uniswap 为员工和顾问提供 4 亿 UNI 代币,将在四年内被释放——但我们是否知道释放时间表,至少目前尚不清楚——相关账户现在是否处于锁定状态……没有吗?是不是我遗漏些什么?

——DK (@dkryptd) 2020 年 9 月 17 日

从本质上讲,这种代币存储方式让 Uniswap 团队和投资者拥有了协议管理员权限。对此可能的合理解释是:如果 Uniswap 发生协同攻击,这些代币可能会变成一种「紧急超控措施」。此外,或许是为了给予社区更多信心,Uniswap 表示在可预见的将来团队成员将不会直接参与治理,尽管他们可以将投票权委托给协议代表,但不会试图影响他们的投票决定。

但问题是,不管是否存在任何与安全相关的理由,或是给社区一个不参与治理的模糊承诺,不锁定代币依然引起了人们的关注。就算有正当理由,Uniswap 团队也应该对这项代币的结构、保持解锁状态的原因、以及防止人为操纵而采取的预防措施给出详细、透明的解释。

注意:本文的分析是基于一个假设,即 Uniswap 团队、投资者和顾问代币可以立即访问且不以任何形式被锁定或限制。如果有人发现事实并非如此或有其他反驳证据,可以私信联系 Glassnode 官方推特。

UNI 代币治理问题

UNI 代币的主要功能是授予持有者拥有对协议做出决定的权利。比如:

更新和修改协议逻辑;从治理金库中分配资金(目前治理金库中已经分配了 43% 的 UNI 总供应量,价值超过 20 亿美元)。代币治理功能其实在 UNI 代币发布的第一天就生效了,但金库需要在 30 天之后才能解锁,解锁之后 UNI 代币持有人将能决定如何处理金库中的资金。

但是,金库中并非所有资金都可以立刻使用,治理金库智能合约中的代币将在未来四年内逐步减少释放,下图是 Uniswap 治理金库中 UNI 代币释放时间表(资料来源:Uniswap):

Uniswap 可以将这些代币用于贡献者捐赠、社区计划、流动性挖矿、以及其他项目,以进一步开发 Uniswap 协议和生态系统。

有关治理提案的争议

从表面上看,治理金库是一种很好的去中心化协议所有权方法,但社区对 Uniswap 特定的治理模式、以及去中心化程度和灵活性倍感担忧,其中备受争议的一个治理原则就是:

如果社区成员想要提交治理建议,最低门槛是必须持有 1% 的 UNI 代币总供应量。

Uniswap 去中心化自治组织使用了一个委托系统,UNI 代币持有人可以通过这个系统将投票权委托给其他人。这意味着,如果想要达到持有 1% UNI 代币总供应量的投票门槛,代币持有人需要将 1000 万 UNI 代币委托给投票代表,按照目前 UNI 代币价格估算约合 5000 万美元。

然而这套委托系统真正的问题在于,目前 UNI 代币流通量只有 1.3 亿枚,因此假如投票代表想要获得足够的投票权来提交提案,他们至少需要控制当前流通 UNI 代币总量的 8%(要么他们自己持有这么多 UNI 代币,要么有足够多的 UNI 代币持有人愿意将自己的投票权委托给他们)。

所以,你会发现,UNI 代币上市一周多的时间内,社区并没有提出过任何一条治理建议(如下图所示,资料来源),这与其他充满活力且参与度活跃的 DeFi 社区形成了鲜明对比。

另一个治理问题是:通过提案还需达到最低法定人数(也就是选择「是」投票选项的有一个最低数量要求),而如果要满足这一条件则需要 4% 的 UNI 代币总供应量(4000 万枚),这几乎占到当前总流通量的 31%。所以,即便你达到了持有 1% 代币总供应量的门槛,提案想要获得通过也非常困难。

潜在的治理「巨鲸」

目前,只有 15 个地址控制着 1000 万(或以上)枚 UNI 代币,不过当涉及创建治理建议可能性时,我们可以排除其中几个地址:

包含当前已锁定但会逐步释放 UNI 代币的共有 4 个地址,这些代币会为了治理金库而保留;UNI 代币分发者合约有 1 个地址,该合约用于空投 400 UNI 代币;包含一部分团队和投资者代币分配的有 9 个地址,正如上文所提及的,这些代币其实没有处于锁定状态——但处于声誉考虑,Uniswap 团队和投资者可能不会在现阶段提出任何治理建议。综合上述分析,现阶段其实只有一个地址具有足够 UNI 代币流动性来提交治理建议,这个地址归币安(Binance)所有,其中现存 2600 万枚 UNI 代币——也就是说,在治理金库一个月后才能解锁的这段时间里,只有币安才有权决定该如何使用这些资金,可币安其实是一家与 Uniswap 形成直接竞争关系的中心化交易所,因此几乎不太可能提出对 Uniswap 有利的提案。

在这种情况下,除非现在有人能够游说获得价值 1000 万 UNI 代币的委托投票权、并至少拥有 4000 万票,否则根本无法进行任何社区治理。

安德烈·克罗涅(Andre Cronje)是 yearn.finance 创建人,也是 DeFi 行业最受信任的 BUILDer,他试图通过 Univalent 来收集委托投票,经过五天游说最终获得了 650 万 UNI 的委托投票,但距离 1000 万门槛仍有很大距离。

与 Uniswap 团队和投资者相比,独立 UNI 代币持有人不仅拥有更少投票权,而且由于选民投票率低,社区治理也变得更加困难。最终不可避免地会出现这样一个结果:许多 UNI 持有者只会坐拥代币(期待升值),而不是参与治理

Uniswap 治理权博弈

UNI 治理模式引出了另一个问题:即使 Uniswap 团队和投资者不会使用尚未释放的代币,他们在治理早期阶段同样拥有与社区不成比例的权力。他们甚至可以投票表决金库资金的分配方式以进一步增加 UNI 代币持有量,从而赋予自己更大的投票权。

但有人认为,UNI 治理模式虽然看上去像是 Uniswap 设置了一个极高的门槛,但其实他们的真正目的是为了避免协议在早期阶段受到重大变动,当协议稳定之后再平稳向去中心化治理过渡。

「我认为 Uniswap 可能「故意」这么设计,目的就是为了不让人们集齐 1000 万张选票并提出建议。不过据推测,一旦流通供应量增加,普通人获得足够选票的可能性就会更大。」

——The Block 研究主管 Larry Cermak

当然,Uniswap 团队和投资者可能相对受到的约束更多一些。最近市场上发布的一些其他 DeFi 协议中都有「巨鲸」存在,DeFi「巨鲸」是一群手握重金的匿名收益耕作农民,他们根本不关心项目未来,赚钱牟利是唯一目的,但 Uniswap「巨鲸」其实就是 Uniswap 团队和投资者,他们已经广为人知,因此可能会顾忌到声誉问题。

所以,即便 Uniswap 社区纯粹出于个人利益,也会具备一些保护措施。换句话说,就算 Uniswap 团队和投资者拥有巨大权力,但他们将不得不在「潜在利润和权力」和「良好声誉和社区支持」之间进行权衡——「寿司」Sushiswap 已是前车之鉴,他们显然不希望类似事情再次发生。如果 Uniswap 团队和投资者希望维护自己的声誉和 UNI 代币价值,他们应该不会轻易尝试操纵协议。

治理攻击矢量的保护措施

正如上文所述,目前唯一拥有足够代币且可以独立提出治理建议的外部地址由币安控制,目前有近 2600 万 UNI 代币的用户资金(价值超过 1.2 亿美元)存放在该交易所中。

上图:币安当前持有的 UNI 代币数量(资料来源:ETHerscan)

上图:币安当前持有的 UNI 代币数量(资料来源:ETHerscan)

从理论上讲,这些资金可用于对 Uniswap 发起攻击。尽管币安现在可能无法控制足够多的 UNI 代币来满足 4% 的法定人数,但却有可能联合多个中心化交易所(CEX)进行协同攻击。如果要达到提案法定人数需要 4000 万枚 UNI 代币,目前三家中心化交易所持有量已经接近该阙值了,包括:

币安:2600 万枚 UNI火币:940 万枚 UNIOKEx:150 万枚 UNI正如我们在前文中所提到的,动员社区「凑够」那么多选票十分困难,但是 Uniswap 已经为这种可能性做好了准备,尽管安排了代币释放时间,但仍要确保有足够的流动性来保持团队 / 投资者代币分配。几乎可以肯定的是,为了防止中心化交易所攻击,他们选择了让这些代币在被释放之前完全「可访问」。

Vault Research 表示,在 UNI 代币持有量前 200 位地址中,绝大多数都有 Uniswap 团队 / 投资者 / 顾问持有,如下图所示:

这意味着,即便社区能够凑齐足够的 UNI 代币,Uniswap 团队 / 投资者 / 顾问仍拥有大多数投票权,确保中心化交易所不能攻击 / 治理,但同时,至少在一段时间内,Uniswap 也无法受到社区治理,如下图投票权分布所示:

难道 Uniswap 没有其他选择吗?

许多人认为,Uniswap 团队 / 投资者 / 顾问「霸占」投票权是为了保护协议免受中心化交易所攻击所做的必要牺牲,但真是如此吗?Uniswap 采用的方法从根本上反对协议精神,而且市场上本来就有其他解决方案,比如:

二阶投票(Quadratic voting)——这种方法已经在生产中经过充分测试,而且已经被许多 DeFi 协议成功实施。如果正确使用,将最大程度地减少「巨鲸」在协议治理中的影响力,同时也会比 Uniswap 这种单方面治理权益要合理得多。

紧急迁移合约——这种潜在的备份计划更像是一种机制,如果存在恶意治理建议,利益相关者可以投票将所有流动资金转移到新的 Uniswap 分叉了。但为了避免滥用这种机制,可能需要 UNI 代币持有人和 Uniswap 流动性提供者达到法定人数,而且必须要在绝大多数协议利益相关者都受益的情况下才能使用。

上述潜在安全解决方案都能让 Uniswap 团队保留相关控制权,但现在他们采取的「不相称投票权」方式似乎有可能损害团队和投资者的最大利益,尤其是这种方式在技术上是可行的,因此让社区感到非常担忧。

Uniswap 目前所做的社区治理决定是否公平?

尽管社区充满担忧,但事实上,Uniswap 团队保持对尚未释放代币拥有绝对控制权并非完全没有理由,原因有三:

第一,尽管有其他安全解决方案,但这些解决方案需要时间才能实施,并且需要进行测试和审核。在「寿司」Sushiswap 分叉之后,留给 Uniswap 的时间其实很少,尤其是他们希望尽快发布 UNI 代币。我们可以看到,目前 UNI 代币已经顺利发布,同时 Uniswap 再次主导了 DeFi 市场,所以 Uniswap 团队现在终于有更多时间来准备网络去中心化工作了。

第二,正如以太坊联合创始人「V 神」Vitalik Buterin 此前所指出的那样,对于早期项目而言,逐步权力下放最终完全去中心化通常是最安全、最实用的方法——早期项目的最佳治理结构是「创始人专政」,成熟项目的最佳治理结构是「让用户 / 利益相关者大量参与」。尽管 Uniswap 并不是一个早期项目,但他们的确是第一次尝试去中心化治理模式,所以现阶段过渡到「完全去中心化」节点还为时过早。Uniswap 团队也在努力「推出」并希望让社区接管治理,但现在仍处于早期阶段,因此创始团队决定维持控制权。

第三,Uniswap 团队在社区中是受信任和尊重的,与「寿司」Sushiswap 创始人 Nomi 大厨不同,Uniswap 团队 / 投资者 / 顾问不太可能在价格高位抛售代币。虽然原本应该锁定的 UNI 代币目前处于流动状态,但这些代币被滥用的机会非常低(这些代币在释放之前根本没有使用过)。不过,需要特别说明的是,尽管 Uniswap 团队 / 投资者 / 顾问值得信任,但去中心化协议的核心就是让社区不必依赖这种「信任」。

结论

随着 UNI 代币的推出,Uniswap 已经给自己打上了「去中心化」的标签,但要实现这一目标仍然有很长的路要走。至少在短期内,Uniswap 为了控制协议的确牺牲了「去中心化」。但是,即便 Uniswap 团队 / 投资者 / 顾问选择在现阶段保留 UNI 控制权,我们也可以理解,因为他们这么做的目的很可能是为了确保协议最大利益,避免在早期阶段遭受攻击风险。最终,随着金库资金逐渐释放,Uniswap 团队 / 投资者 / 顾问的控制权也将会被稀释,对协议的控制权也将过渡给社区。

总体而言,虽然 Uniswap 团队目前存在透明度缺乏、且存在一些欺骗性营销问题,但 UNI 代币仍然是一个强大且有价值的资产。考虑到 UNI 代币发布的设计时间很短,这种基本机制设计显然经过了深思熟虑,毕竟构建一个让所有人都认可满意的模式不是件容易的事情。

我们已经看到 DeFi 市场增长速度令人印象深刻,随着 V3 即将发布,Uniswap 有望继续成为加密行业中最有价值的平台之一,如果协议费用转换被激活(即 UNI 代币持有人可以赚取一部分交易费),UNI 代币持有人获得持续、可观回报的可能性会非常大。

有人认为 Uniswap 协议去中心化过程是务实的,也有人觉得存在误导性,但无论你持有哪种观点,UNI 代币持有人及其庞大的社区都有可能在 Uniswap 不断发展中获益。

来源链接:insights.glassnode.com

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。